告誡戶可以貸款嗎?

可以,但選擇不多,尤其是「告誡戶貸款在銀行會被拒絕」,所以告誡戶的身分如果想要貸款 只能諮詢其他金融機構,或是選擇民間貸款。

一般來說,會成為告誡戶,會有兩種情況:

- 直接處分:警方直接通報進行處分,當事人可以再收到告誡書30天內提出訴願,訴願成功就可以解除告誡戶處分。

- 轉化處分:原為警示戶,解除後以「告誡戶身分進行處分,觀察五年後沒有再犯紀錄方可解除」。

銀行拒絕告誡戶貸款的原因

雖然並沒有條例或法規限制貸款,但銀行會拒絕是因為告誡戶在洗錢防制法下被歸類為『高風險客戶』,銀行為了規避金檢風險,多半會採取防禦性拒絕措施。

告誡戶貸款方案1:薪安警示戶專案

- 核心特色: 主要針對受警示戶影響的民眾。

- 方案說明:

- 對象: 帳戶被列為警示,但仍有穩定工作、領有薪資者(即使是領現金)。

- 申貸方式: 側重於「工作能力」與「收入穩定度」而非銀行信用。

- 額度: 通常落在 5 萬至 50 萬元之間。

- 特色: 標榜不看銀行聯徵紀錄,適合因涉及網購糾紛或人頭帳戶案件而導致信用暫時破產的申貸者。

告誡戶貸款方案2:恆富告誡戶借款

- 核心特色: 專為《洗錢防制法》新制下的「告誡戶」量身打造。

- 方案說明:

- 對象: 因頻繁交易或不明金流被警方裁處「告誡」,導致每日轉帳額度受限的族群。

- 還款彈性: 考慮到告誡戶帳戶功能受限,會提供「現金交付」的還款模式。

- 特色: 解決告誡戶在 5 年限制期內的周轉難題。

告誡戶貸款方案3:現貸人即刻貸

- 核心特色: 強調「速度」與「抵押品」的多樣性。

- 方案說明:

- 對象: 急需現金,不論帳戶狀態,只要有財產可擔保或薪資證明。

- 申貸方式: 除了信用貸款,結合了「汽機車貸款」或「手機貸」等模式,增加核貸率。

- 撥款速度: 標榜最快當日核貸!

- 特色: 流程簡便,適合對資金需求有極高急迫性的人士。

告誡戶貸款問題

告誡戶貸款最大的問題在於當事人被判定為違反《洗錢防制法》,經警察機關依規定裁處「行政告誡」的對象。

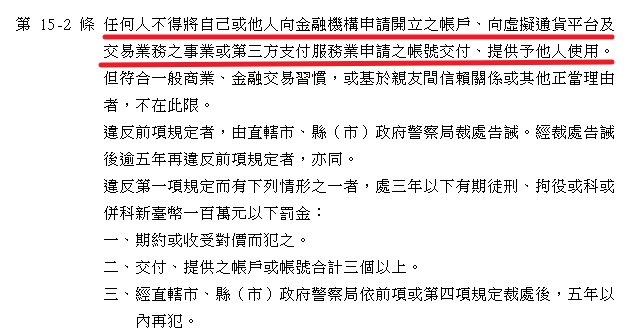

- 法律依據條例: 洗錢防制法第 15-2 條。

- 金融判定性質: 代表該在政府與銀行的眼中屬於「洗錢高風險族群」。

- 列管期限: 自告誡處分起算,觀察期通常為 5 年。

銀行不接受你

銀行受到金管會嚴格的監管,對於涉及洗錢風險的客戶會劃清界線。告誡戶在銀行的內部系統中會直接被標註為高風險,為了規避金檢風險與法律責任,銀行通常會直接拒絕申貸,原因如下:

- 信用評分失能:

雖然告誡不一定等同於聯徵中心的「信用不良」,但在銀行的「洗錢防制風險評分」中是極低分。

- 還款能力存疑:

銀行認為會交付帳戶的人,不僅未來狀況不穩定,也可能觸法而引發財務問題。

無法收受款項

- 禁止使用 ATM:

無法領現、無法存款。

- 禁止使用網路銀行:

無法線上轉帳、無法查看明細。

- 僅限臨櫃辦理:

任何提款、匯款動作都必須本人親自到銀行櫃檯,並接受行員詢問資金用途。

- 他人匯款被標註:

若有人匯款給您,該筆交易可能會觸發銀行的警示系統,導致對方的帳戶也受到關切。

長達五年!

無法與金融機構來往

基於告誡戶在銀行的「洗錢防制風險評分」中是低分與帳戶功能受限,這段期間已經不單單是貸款的問題,而是擴及到與整個台灣的銀行都難以往來,因此一定要把握黃金的30天,尋求律師協助盡速提出訴願。

告誡戶貸款問題最終解法:不借錢、不找銀行借錢

1. 要超級警惕成為「二次詐騙」的目標

告誡戶因為銀行求助無門,被體制拒於門外又缺錢的時候,就是詐騙集團的二次目標。

詐騙集團會偽裝成代辦公司,聲稱「有特殊管道可洗白紀錄」或「保證過件」,藉此騙取手續費或再次騙取帳戶。

2. 避免陷入「高利貸」死循環

在銀行拒絕往來的情況下,告誡戶能接觸到的借錢管道多半是利息較高的民間金主。又因為缺乏便利的金融服務難以收受款項,還款過程極其痛苦,也容易因為高利息導致債務滾雪球。

3. 節省無謂的時間與精神內耗

與其銀行交涉、被行員冷眼對待、被業務員欺騙,會產生極大的精神壓力。接受「這五年無法與銀行借貸」的現實,將精力轉向「現金存錢」,反而能讓心理狀態更穩定。

身為告誡戶,我該如何自處?

如果不能借錢,該如何度過這五年的列管期?

- 建立現金生活模式:

習慣領取現金薪資,或入帳後第一時間臨櫃全額提領。利用現金進行預算控管,避免超支。

- 債務協商優先:

若是為了還舊債才想借新錢,應尋求「債務協商」或「更生」。

- 保護現有資產: 不要為了幾萬元的資金周轉,去抵押房產或車輛,否則在無法正常與銀行往來的五年內,反而失去這些重要資產。

- 耐心等待五年期滿: 告誡處分通常在五年後若無再犯,紀錄會隨時間淡化。這段時間的重點是「不再犯錯」,而非「解決貸款」。

告誡戶與警示戶差異

隨著台灣《洗錢防制法》於 2023 年 6 月修法,「告誡處分」成為打擊詐騙的新手段。

但真正讓許多民眾感受到「告誡戶」與「警示戶」,實際上是在2025年的9月左右,不過由於銀行系統的判定不一、新頒布的法令不熟悉與模棱兩可的判定,造成告誡戶與警示戶差異初期是很不明顯的!

告誡戶與警示戶差異 | ||

|---|---|---|

| 項目 | 警示帳戶 (Alert Account) | 告誡處分/告誡戶 (Cautioned Account) |

| 法律依據 | 《存款帳戶及其暫停或終止回饋及利用管理辦法》 | 《洗錢防制法》第 15 條之 2 |

| 觸發原因 | 帳戶已有明確犯罪事實(如贓款流入),由檢警調機關通報。 | 民眾將帳戶提供給他人使用,或因「行為態樣可疑」經警察機關裁處告誡。 |

| 實務現狀 | 判定明確,通常伴隨刑事案件調查。 | 判定標準模糊: 2025 年起因銀行 AI 偵測過於敏感,導致許多正常帳戶被誤列。 |

| 限制對象 | 特定涉及案件的帳戶。 | 本人名下所有現在及未來的帳戶(包含電子支付)。 |

| 限制期限 | 通常為 2 年(可延 1 次)。 | 固定 5 年。 |

| 限制內容 | 帳戶功能全數暫停(不可存、提、轉)。 | 暫停自動化服務,僅能「臨櫃」辦理,且開新戶受阻 |

從法令修訂到實務亂象

| 時間 | 事件說明 | 影響與現況 |

|---|---|---|

| 2023 年 6 月 | 《洗錢防制法》修法通過 | 增訂「人頭帳戶罪」,規定無正當理由提供帳戶者由警察機關給予「告誡」。 |

| 2024 年 1 月 | 配套子法正式發布 | 明確規定受告誡者 5 年內暫停網銀、ATM 服務,僅能臨櫃交易。 |

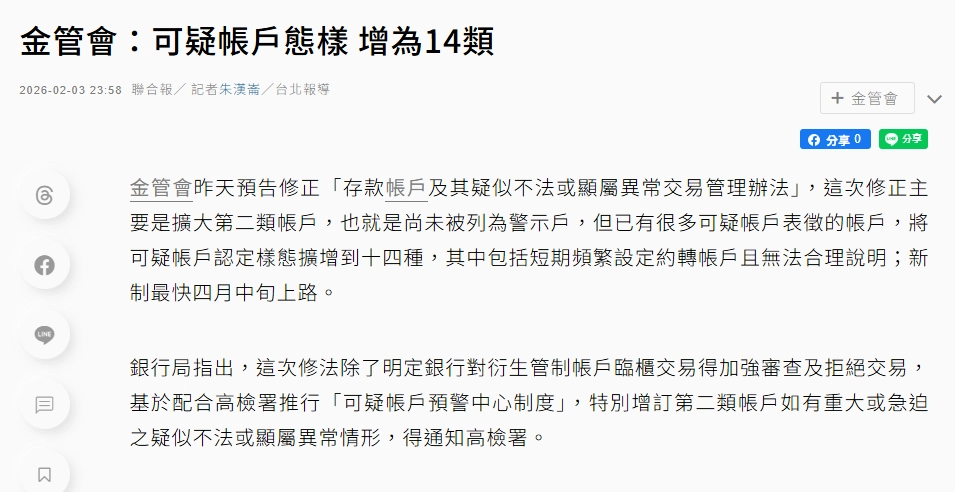

| 2024 年 5 月 | 可疑態樣增至 14 類 | 金管會因應手機詐騙增加,將可疑帳戶監控態樣增加至 14 類,作為銀行防詐基準。 |

| 2025 年 9 月 | 全台「鎖戶之亂」爆發 | 銀行端 AI 偵測系統因應打詐新法全面上線,導致數十萬名正常用戶帳戶遭無預警凍結。 |

| 2025 年 10 月 | 系統判定問題檢討 | 台新等銀行因偵測標準過嚴引發強烈民怨,金管會開始介入檢討「告誡戶」與「可疑戶」的判定界限。 |

最新14 類可疑帳戶行為態樣 (2024/05 修訂)

根據金管會要求,若帳戶出現以下行為,銀行系統會自動觸發風險控管,嚴重者可能導致「告誡處分」:

- 頻繁小額轉帳: 短時間內有大量不明小額匯入後隨即提領或轉出。

- 靜止戶突然活躍: 長期未使用的帳戶突然有大筆資金往來或密集交易。

- 異常高頻交易: 交易次數、時間點(如深夜)顯著異於往常生活習慣。

- 帳戶餘額驟變: 帳戶長期維持極低餘額,突然匯入大筆資金並迅速轉出。

- 代理人操作: 開戶或交易非本人親自操作,且代理人無法說明正當關係與理由。

- 提供帳戶供他人使用: 明確違反《洗錢防制法》規範。

- 短期內密集開戶: 在不同銀行或銀行機構,短時間內連續開戶。

- 通訊資訊異常: 包含地址與多名不相干人重複、聯繫電話無效、留存資料為虛擬辦公室等。

- (其餘 6 類): 包含涉及洗錢高風險國家往來、不合理的大額現金提存、跨境頻繁匯款等指標。

告誡戶可以臨櫃提款或領薪水嗎?

可以,但告誡戶任何薪資提領或轉帳都必須持身分證、印章親自前往櫃檯。銀行可能要求出示薪資單或僱傭合約以證明款項來源正當。

告誡戶可以開新戶頭嗎?

5 年內不行。金融機構會拒絕受告誡處分人申請開立新帳戶或電子支付帳號。

被列為告誡戶會影響出國嗎?

不會。

告誡戶屬於金融行政限制,並非刑事強制處分。除非另涉重大案件被司法機關限制出境,否則一般旅遊與移民手續不受影響。

告誡戶的 5 年期限到了會自動解除嗎?

是的。

期限自警察機關裁處告誡之日起算,屆滿 5 年後系統會自動恢復。若期間再犯,期限將重起起算或改採刑事罰。

告誡戶貸款與金融相關實用資訊

小編也幫大家補充相關的條例,讓大家充分了解告誡戶貸款相關的規定。

洗錢防制法第十五條之二第五項 5 年內將面臨規定:

- 不得開立新帳戶:包括銀行帳戶、虛擬通貨帳號、第三方支付帳號。

- 舊帳戶功能限縮:

- 暫停自動化交易設備(ATM)、網路銀行。

- 每筆轉帳/提領限額降低(通常每日上限 1 萬,每月 3 萬)。

- 臨櫃提領需受銀行加強審核。

- 為避免銀行提供之金融服務遭利用於洗錢或資恐,銀行必須確認客戶交易是合理的,且與客戶身分資訊相當,故必要時銀行會詢問客戶或請客戶提供相關佐證文件以協助確認。

- 銀行對於不配合相關措施之客戶,對既有客戶得依據法令及契約約定,拒絕/暫停交易,或暫時停止或終止業務關係(例如:銷戶或停卡)。

內政部警政署刑事警察局中,可以在查詢帳戶遭列警示的通報原因。